Yeni Ekonomi Modeli meyvelerini veriyor! Sistem TL’ye dönüyor

Muhalefetin kriz algısı yaratma çabalarına rağmen, yeni ekonomi modeli ile, küresel resesyon endişelerine rağmen kesintisiz büyüme sürecini 8 …

Muhalefetin kriz algısı yaratma çabalarına rağmen, yeni ekonomi modeli ile, küresel resesyon endişelerine rağmen kesintisiz büyüme sürecini 8 çeyreğe çıkaran Türkiye, borçluluk oranlarında da dünyanın gerisinde.

Merkez Bankası’nın liralaşma stratejisinde attığı adımlar, hükümetin vatandaşı enflasyona ezdirmeme adına yaptığı düzenlemeler hane halkının borçluluğunu düşürmeye devam ediyor. Hane halkının borçluluğu 10 çeyrek art arda düşüşünü sürdürdü. Kârlılık rekoru kıran reel sektörün de finansal varlıkları, borçlarına göre güçlü artmaya devam etti.

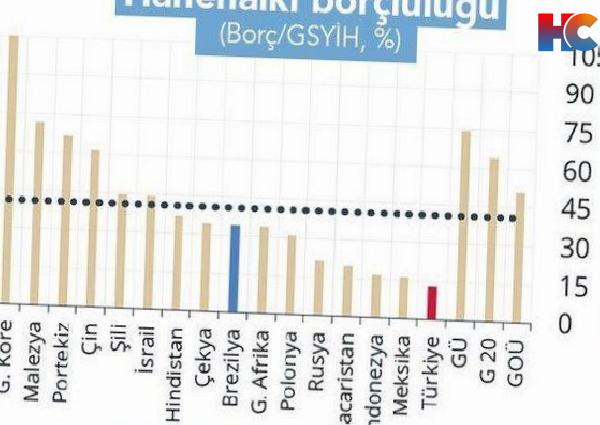

Güçlenen hanehalkı ve reel sektör bilançoları sayesinde, bankalar başta olmak üzere finansal kesimin aktif kalitesi iyileşmeye devam ederek sektörün tahsili gecikmiş alacak oranı yüzde 2.2 ile tarihsel olarak en düşük seviyesine ulaştı.Liralaşma stratejisi de meyvelerini veriyor. Merkez Bankası’nın Finansal İstikrar Raporu’na göre, hane halkının finansal borçlarının milli gelire oranı yüzde 13.3’e geriledi. Bu oran gelişmiş ülkelerde yüzde 75, G20’de yüzde 63, gelişmekte olan ülkelerde ise yüzde 47 seviyesinde bulunuyor. Hane halkının borçlarının varlıklara oranı yüzde 34’ten 25’e düştü.

Varlık kompozisyonunda TL’nin payı da arttı. Hane halkı varlıkları arasında Türk Lirası’na dönüşümü destekleyen uygulamalarının katkısıyla TL mevduat belirgin artarken, yabancı para mevduat tercihi düştü. Hanehalkının Eylül 2021’de 3 trilyon 33 milyar lira, Mart 2022’de 4 trilyon 297 milyar lira olan finansal varlıkları, Eylül 2022 itibarıyla 5 trilyon 638 milyara çıktı. TL tasarruf mevduatı 1 trilyon 69 milyardan 1 trilyon 894 milyara çıktı.

REEL SEKTÖR DÖVİZ BORCUNU KAPATTI

Firmaların yabancı para borçluluğundaki azalma sürerken, gelir profili iyileşmeye devam etti. 15 milyon doların altında yabancı kredi borcu bulunan firmaların kredi bakiyesi, 2018 Nisan’daki 42.9 milyar dolar seviyesinden yüzde 46 düşüşle 2022 yılı Eylül ayı itibarıyla 23.1 milyar dolara geriledi.

SİSTEMİN ASLİ UNSURU TL OLACAK

Merkez Bankası Başkanı Şahap Kavcıoğlu, Finansal İstikrar Raporu’nun önsüzünde yayımlanan yazısında, son dönemde alınan tedbirlerin firma ve hanehalkı bilanço dengelerini güçlendirdiğini ifade etti. Kavcıoğlu, “Sermaye piyasalarına katılım yaygınlaşırken, finansal sistemde bankacılık sektörünün yükü hafiflemekte ve finansal derinleşme sayesinde sermaye araçlarının tabana yayılması desteklenmektedir. Güçlenen hanehalkı ve reel sektör bilançolarının da desteği sayesinde, bankacılık başta olmak üzere finansal kesimin aktif kalitesi de tarihsel olarak en iyi seviyesindedir. Tüm bu gelişmeler, sistemdeki temel risk unsurlarından olan ve kalıcı fiyat istikrarını yakalamamızın önündeki engellerin başında gelen para ikamesini azaltarak Türk lirasını sistemin asli unsuru yapmayı amaçlayan liralaşma adımlarımız neticesindedir” dedi.

KOBİ’LERİN KREDİ KULLANIMI 10 KAT ARTTI

Öte yandan son dönemde bazı kesimlerden yükselen “krediye erişim yok” söylemi de Finansal İstikrar Raporu’nda rakamlarla çürütüldü. KOBİ, ihracat ve yatırım kredilerinin Ocak-Eylül dönemindeki net kullandırımı, 65 milyar liradan 878 milyara gelerek 12 kat artış gösterdi. 2021 yıl sonundan 28 Ekim haftasına kadar geçen dönemde toplam kredi stokunda görülen 2.1 trilyon TL artışın 1.7 trilyon TL’si TL kredilerden kaynaklandı.

TL kredi stokunda görülen bu artışa ise TL firma kredileri 1.3 trilyon TL katkı ile öncülük etti. 2022’nin ilk 10 ayında TL firma kredilerinde aylık ortalama net kullandırım 136.2 milyar TL olarak gerçekleşirken, bu tutar 2021’in aynı dönem ortalamasının 8.5 katına ulaştı. Bu tutar KOBİ kredilerinde 10 katı aştı. Aynı dönemde parite etkisinden arındırılmış YP firma kredilerinde ise aylık ortalama 1.4 milyar dolar azalma gözlendi.